Najpopularniejsze to refinansowanie i leasing zwrotny.

Nieruchomości, jako majątek trwały, występują w bilansach olbrzymiej części przedsiębiorstw. Niejednokrotnie jest to główny składnik majątku firmy o dużej wartości jednostkowej. Oczywiście w zależności od profilu działalności przedsiębiorstwa nieruchomości mogą być wykorzystywane na własne potrzeby lub też mogą być wynajmowane przez zewnętrznych najemców.

W obydwu tych przypadkach posiadaną nieruchomość można wykorzystać do poprawy płynności przedsiębiorstwa oraz jego rentowności poprzez jej refinansowanie lub przeprowadzenie transakcji leasingu zwrotnego. Nieruchomość może być również dobrym jakościowo zabezpieczeniem kredytu bankowego, z którego środki finansowe firma przeznacza na realizację nowych inwestycji lub finansowanie bieżącej działalności.

Odmrażanie środków

Refinansowanie nieruchomości można inaczej nazwać odmrożeniem środków zainwestowanych w przeszłości w zakup czy budowę nieruchomości. Jeżeli przedsiębiorstwo jest właścicielem nieruchomości, to pod zabezpieczenie hipoteczne ustanowione na tej nieruchomości może uzyskać z banku środki, które mogą być wykorzystane na rozwój działalności przedsiębiorstwa.

Jednym z głównych kryteriów determinujących maksymalną kwotę kredytu przy refinansowaniu nieruchomości jest wartość nieruchomości stanowiącej zabezpieczenie kredytu.

Banki hipoteczne określają tzw. wartość bankowo-hipoteczną nieruchomości. Jest to wartość, jaką bank ustala na drodze tzw. ostrożnej wyceny, biorącej pod uwagę ryzyka mogące spowodować w przyszłości obniżenie wartości nieruchomości. Wycena ta musi być tym bardziej ostrożna, że okres na jaki zawierana jest umowa kredytowa sięga w bankach hipotecznych często aż 25 lat. Banki muszą więc przewidzieć wiele ryzyk i w koszt kredytu wliczyć wiele potencjalnych czarnych scenariuszy. Z drugiej jednak strony długi okres refinansowania pozwala na znaczne zmniejszenie obciążeń okresowych, jakie z tytułu spłaty kredytu ponosi przedsiębiorca. To z kolei poprawia płynność przedsiębiorstwa i pozwala wygenerować dodatkowe środki finansowe.

Co ma wartość dla banku?

Jak zostało wspomniane, wycena wartości bankowo-hipotecznej ma zasadnicze znaczenie dla warunków, na jakich przyznany może być kredyt na refinansowanie.

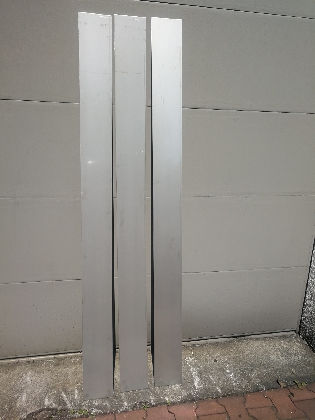

Istotną rolę w wycenie przeprowadzanej przez instytucję finansującą odgrywa między innymi lokalizacja nieruchomości. Lokalizacja – a szczególnie atrakcyjne położenie nieruchomości – powinno gwarantować możliwość alternatywnego wynajmu nieruchomości nowym najemcom w stosunku do już funkcjonujących lub też łatwą sprzedaż nieruchomości. Najlepiej, aby nieruchomość charakteryzowała się uniwersalnym charakterem, tzn. możliwością zaspokajania potrzeb różnych grup najemców lub przyszłych użytkowników. Dla celów wyceny istotny jest również standard nieruchomości.

Istnieje oczywiście szereg czynników określających standard poszczególnych rodzajów nieruchomości, może to być np. wykończenie wnętrz, funkcjonalność, rodzaj okablowania budynku, zabezpieczenia przeciwpożarowe, liczba miejsc parkingowych i inne. Banki finansują najczęściej do 80 proc. wartości nieruchomości.

Spółka celowa

Dla celów refinansowania nieruchomości może również zostać założona spółka celowa. Przedsiębiorstwo, zakładając spółkę celową, w której ma 100 proc. udziałów, sprzedaje jej nieruchomość. Spółka celowa zaciąga wówczas w banku kredyt na sfinansowanie zakupu tej nieruchomości.

Cała transakcja pozwala na zmianę struktury bilansu przedsiębiorstwa oraz poprawę jego płynności. Aktywa płynne przedsiębiorstwa po takiej transakcji ulegają bowiem istotnemu zwiększeniu.

Sprzedać i wyleasingować

Inną formą uzyskania środków finansowych z wykorzystaniem nieruchomości jest tzw. leasing zwrotny nieruchomości. Właściciel nieruchomości sprzedaje ją firmie leasingowej, a następnie staje się leasingobiorcą tejże samej nieruchomości. W wyniku tej transakcji nieruchomość jest użytkowana tak jak do tej pory, natomiast przedsiębiorca, który odsprzedał nieruchomość, pozyskuje pewną ilość płynnych środków finansowych.

Leasing zwrotny pozwala na osiąganie znacznych korzyści podatkowych i bilansowych, a także staje się coraz powszechniejszą praktyką długoterminowego finansowania przedsiębiorstw.